维克液压历史虽悠久规模难突破毛利率逐年下滑

据深交所官网消息披露,邵阳维克液压股份有限公司(以下简称:维克液压)首发申请获得创业板上市委2021年第22次审议会议通过。

公开资料显示,维克液压从要从事液压元件与液压系统的产品研制、生产与服务,产品大范围的应用于工程机械、冶金、机床、水电、风电、阀门等行业,客户涵盖山河智能、三一帕尔菲格特种车辆装备有限公司、南水北调等国内外知名企业。

然而,从其招股说明书来看,维克液压目前销售规模和技术实力远不及国内外同行,研发投入亟待加强。报告期内,公司毛利率水平逐年下滑,而同行可比公司毛利率则一直上升。截止2020年9月末,双方差距拉大到了7个百分点以上。此外,维克液压应收账款也出现了持续上涨,且面临到严重的逾期问题,未来坏账压力也值得警惕。

维克液压成立于2004年,于2010年变更为股份公司,公司技术源头可追溯至创立于 1968 年的邵阳液压件厂。尽管公司液压技术悠久,但维克液压目前营收规模和技术实力均与国内外同行相距甚远。相对德国博世力士乐、日本川崎重工等外资液压件制造企业,维克液压各类液压产品在技术、质量、规模均处于明显劣势地位,特别是高端液压件领域市场占有率微弱。

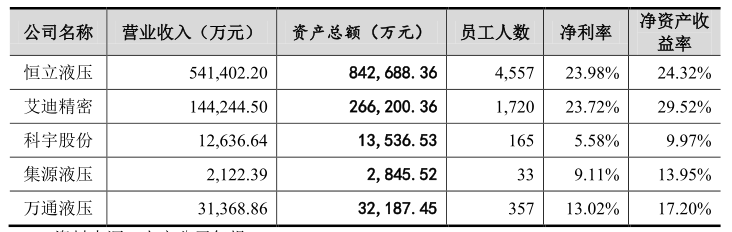

另外,即便对此恒立液压、艾迪精密等上市公司,维克液压营业收入及净利润规模也差距明显。招股书显示,2019年,维克液压营业收入为 3.1元,而恒立液压营收高达54.14亿元,艾迪精密营收高达14.42亿元。

实际上,目前全球液压领域以欧、美、日品牌为主,派克汉尼汾公司、伊顿威格士公司、博世力士乐公司和川崎重工等为代表的跨国公司不仅液压件品类较全,同时还广泛布局下游应用领域,实现产业链的延伸。2019 年博世力士乐、派克汉尼汾、伊顿、川崎重工的全球市场占有率已分别实现 19.7%、9.7% 、7.2% 、5.7%,合计占据了全球的约半数市场。

相对而言,我国液压行业起步较晚,主要技术来源于对国外技术和产品的引进、消化和吸收。由于长期以来研发投入少、研发人员不足等原因,整个行业自主创造新兴事物的能力不足,整体技术水平落后于发达国家,尤其是在液压传动整体解决方案及核心配套元件方面,国内液压企业研发投入还远远不够。

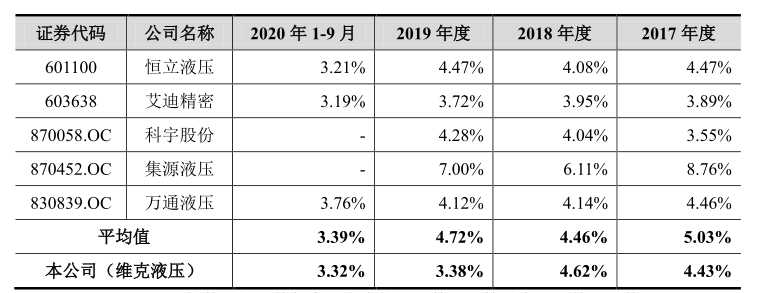

然而,这一问题似乎并没有引起维克液压的重视。招股书显示,2017年-2020年1-9月,维克液压研发投入分别为659.53万元、960.23万元、1049.74万元和766.16万元,研发费用率分别为4.43%、4.62%、3.38%和3.32%,处于明显的下滑趋势。此外,同期同行可比上市公司研发费用率分别为5.03%、4.46%、4.72%、3.39%,维克液压在研发投入方面明显不及同行。

实际上,我国机械行业长期以来“重主机、轻配套”的发展思路,使得液压等基础配套行业长期以来缺乏投入,行业整体基础较差、底子薄,与国际竞争对手相比存在比较大的差距。相反,西方发达国家很看重研发技术资金的投入,投入高达销售额的 10%以上。如果维克液压不能及时认识这一问题并加大资源投入,公司在技术与规模上与国内外竞争对手的差距恐怕难以缩小。

值得注意的是,维克液压地处湖南省邵阳市,不属于经济发达地区和大中型城市,对人才等资源的吸引力较弱,区位劣势是公司在研发技术和生产技术领域一个明显的弱点。

可以看出,报告期内维克液压营业收入及净利润均保持了持续增长,但一个重要原因主要在于过往基数较低。此外,由于公司毛利率水平持续下滑,维克液压未来业绩压力也不容小觑。

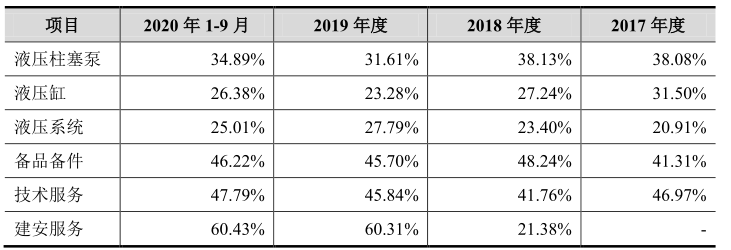

招股书显示,报告期内,维克液压主营业务毛利率分别是34.05%、32.66%、30.60%和31.62%,下滑趋势很明显。对此,维克液压在招股书中表示,毛利率较高的液压柱塞泵的销售占比逐年下滑,毛利较低的液压系统和液压缸销售占比逐年提升,产品结构变化导致公司纯收入能力持续下滑。

除了产品结构变化之外,维克液压目前还面临到主要原材料涨价压力。据招股书披露,公司主要原材料为钢材、铜材、缸筒半成品、活塞杆半成品及外购泵、阀等,公司采购的主要原材料受上游钢材市场价格的波动影响较大。

报告期内,公司生产液压产品所需直接材料占生产所带来的成本的占比分别是 58.53%、64.09%、68.88%和 68.94%,占比较大,因此原材料供应的持续稳定性及价格波动幅度对公司盈利影响较大。2020年下半年以来,钢材、铜材等大众商品原材料大面积上涨,屡创新高,给维克液压未来盈利带来沉重压力。

对此,维克液压在招股书中表示,钢材市场价格上涨将导致公司液压产品主要原材料成本上升,从而增加公司液压产品的生产成本。以液压泵产品为例,在其他风险变量不变的情况下,若报告期各期维克液压钢材等原材料采购价格持续上涨 10%,则 2017 年、2018 年、2019 年和 2020 年 1-9月的毛利率将分别下降 1.08 个百分点、1.15 个百分点、0.97 个百分点和 0.83 个百分点。因此,若公司不能有效应对国内钢材价持续上涨压力,公司未来生产经营将受到较大冲击。

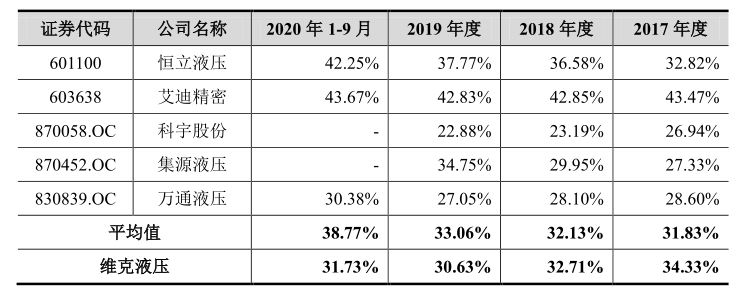

值得注意的是,维克液压毛利率的变动趋势恰恰与同行上市公司相反。通过下图能够准确的看出,2017年-2020年1-9月,包括恒立液压在内的同行可比上市公司毛利率持续上升。自2019年开始,维克液压毛利率水平开始落后于行业平均值,2020年1-9月差距拉大到了7个百分点以上。

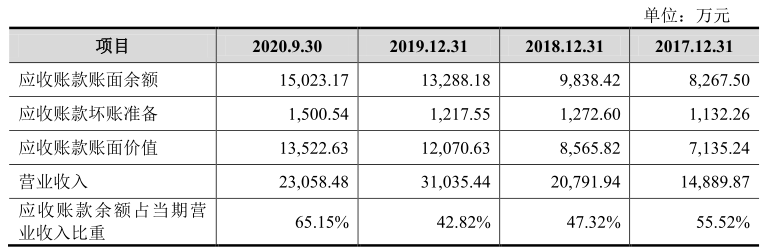

此外,随着销售规模的扩大,维克液压应收账款也出现了大幅攀升。招股书显示,报告期各期末,公司应收账款余额分别为8,267.50万元、9,838.42万元、13,288.18万元和15,023.17万元,占据营业收入比重分别为 55.52%、47.32%、42.82%和 65.15%。

可以看出,报告期内维克液压4成以上收入均来自赊销,并面临日趋严重的逾期压力。报告期各期,公司逾期一年以上的应收账款回款金额分别为 1 ,7 844.67 万元、1,4 726.34 万元、1,430.32 万元和 1,409.71 万元。在此背景下,维克液压所面临的坏账压力也持续不断的增加。如上图所示,报告期各期,公司应收账款坏账准备分别为1,132.26万元、1,272.60万元、1,217.55万元和1,500.54万元,已经给公司净利润带来较大压力。

针对公司毛利率下滑、应收账款大量逾期以及研发费用率不及同行等问题,京达财经曾发函向维克液压问询。截至本文发稿之日,尚未收到公司回复。返回搜狐,查看更加多